Il quadro di finanza pubblica incluso nella Nota di Aggiornamento al Documento di Economia e Finanza (NADEF) prevede solo limitati miglioramenti nelle nostre finanze pubbliche per il prossimo triennio. Inoltre, tali miglioramenti, compresa la riduzione del rapporto tra debito pubblico e Pil, sono principalmente dovuti alla prevista riduzione della spesa per interessi e a un aumento del tasso di inflazione. Con andamenti meno favorevoli di tassi di interesse e inflazione il debito pubblico resterebbe su valori intorno al 135 per cento del Pil, lasciando esposta l’Italia a un aumento dei tassi di interesse o, in presenza di un cambiamento nel sentimento dei mercati finanziari, a un aumento dello spread.

La misura principale prevista per la legge di bilancio è il disinnesco della clausola IVA da 23 miliardi. Le altre misure, per un totale di circa 7 miliardi, comprendono essenzialmente una modesta riduzione del cuneo fiscale sul lavoro, la proroga degli incentivi agli investimenti privati (Industria 4.0) e un marginale aumento degli stanziamenti per gli investimenti pubblici. Nel complesso, la manovra ammonta dunque a circa 30 miliardi. Per circa la metà, essa determina un aumento del deficit da un valore tendenziale stimato a 1,4 per cento del Pil a 2,2 per cento del quadro programmatico (circa 14 miliardi; tuttavia, il deficit tendenziale era stato ridotto rispetto alle stime del DEF di aprile di circa 10 miliardi dalle misure di risparmio introdotte nel luglio scorso e dalla discesa dei tassi di interesse, sicché quanto finanziato in deficit rispetto al DEF di aprile è pari a circa 4 miliardi). Per il resto, essa trova coperture principalmente dal lato delle entrate, attraverso il contrasto all’evasione (per ben 7 miliardi), la riduzione delle spese fiscali e dei sussidi dannosi per l’ambiente (meno di 2 miliardi) e “altre misure” che comprendono la proroga dell’imposta sostitutiva sulla rivalutazione di terreni e partecipazioni. Misure di revisione della spesa sono marginali (meno di 2 miliardi). L’ esito del giudizio della Commissione sul rispetto delle regole europee rimane incerto: è possibile che ci venga comunque richiesta una piccola revisione dei conti, anche in virtù delle fragili previsioni sul recupero dell’evasione.

* * *

Valutazione degli obiettivi di bilancio

Il quadro di finanza pubblica che emerge dalla NADEF comporta una sostanziale stabilità nelle principali poste di bilancio nel 2020 e solo modesti aggiustamenti nel biennio seguente. Viene quindi previsto un rinvio del rafforzamento dei conti pubblici e della riduzione del rapporto tra debito pubblico e Pil, sebbene il governo sostenga che si debba raggiungere nel medio termine. La politica di bilancio risulta pressoché neutrale anche dal punto di vista del sostegno al ciclo economico. Più nel dettaglio:

- Il deficit pubblico programmatico nel 2020 è invariato rispetto a quest’anno (2,2 per cento del Pil).

- Il deficit strutturale (cioè al netto del ciclo economico e delle misure temporanee) è previsto crescere leggermente dall’1,2 per cento del Pil nel 2019 all’1,4 per cento nel 2020. La NADEF parla di una crescita un po’ più contenuta (0,14 per cento per l’esattezza), con la differenza spiegata probabilmente da arrotondamenti. Per il biennio 2021-22 è previsto un leggero miglioramento con una riduzione, rispettivamente, all’1,2 e all’1 per cento. Anche stavolta, quindi, il governo segue la prassi comune degli ultimi anni di prevedere un miglioramento del saldo strutturale solo sul finale del triennio, e per importi modesti.

- Il limitato calo del deficit nel corso del triennio (0,8 per cento del Pil) è dovuto soprattutto al forte calo nella spesa per interessi dal 3,4 per cento del Pil nel 2019 al 2,9 per cento nel 2022. Ricordiamo che la spesa media del periodo 2014-2018 si è attestata attorno al 4 per cento annuo. I valori previsti si realizzerebbero solo se la politica molto espansiva seguita dalla BCE nel periodo più recente fosse confermata in futuro e se non si registrassero nuove impennate dello spread: le previsioni della NADEF, infatti, si basano sui livelli dei rendimenti registrati nelle ultime settimane (spread attorno ai 140 punti base).

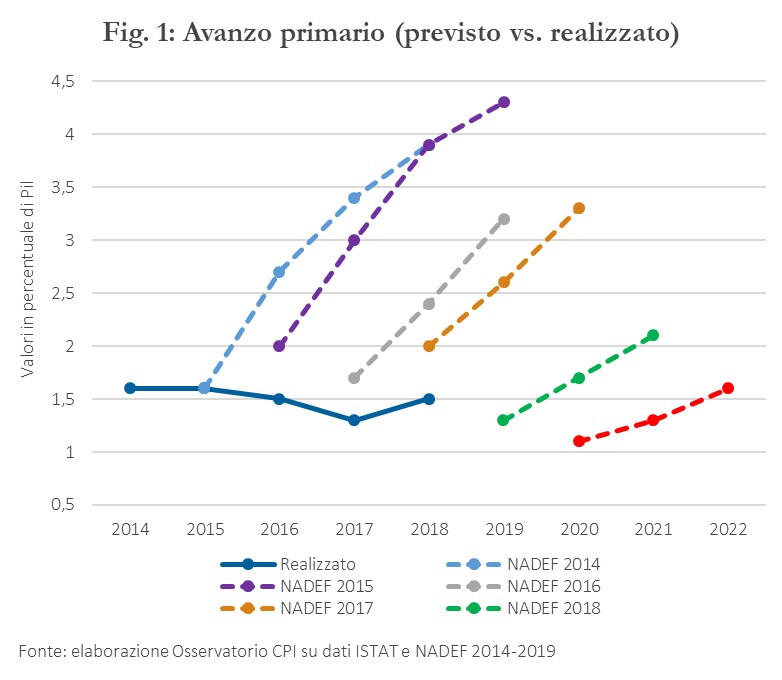

- Il miglioramento dell’avanzo primario è invece modesto.[1] Anzi, il governo prevede di ridurre l’avanzo primario dall’1,3 per cento del Pil di quest’anno all’1,1 nel 2020, il valore più basso dal 2011. È previsto solo un leggero aumento nel biennio successivo, all’1,3 per cento nel 2021 e all’1,6 per cento nel 2022. È utile ricordare che tutte le previsioni fatte nelle NADEF degli ultimi anni sull’avanzo primario si sono sempre rivelate ottimistiche (Figura 1): in media nel periodo 2014-2018 è stato previsto un avanzo primario superiore di 0,5 punti percentuali di Pil rispetto a quello effettivamente realizzato nell’anno successivo e di 1,7 punti rispetto a quello realizzato due anni dopo.

- Il rapporto tra debito pubblico e Pil, in crescita sia nel 2018 sia nel 2019, è previsto scendere solo marginalmente nel 2020 (-0,5 per cento del Pil), mentre la discesa accelererebbe a 2 punti percentuali l’anno nel biennio 2021-22 (molto meno comunque di quanto richiesto dalle regole europee; vedi sotto).

Valutazione dei rischi per l’andamento del debito

Il tracciato di finanza pubblica descritto dalla NADEF non solo è poco ambizioso in termini di rafforzamento dei nostri conti, ma il suo raggiungimento è soggetto a rischi non indifferenti. Cominciamo dai rischi relativi al quadro macroeconomico. Al contrario dello scorso anno, le ipotesi di crescita reale non sono irrealistiche, ma altri aspetti del quadro macroeconomico sono più incerti:

- Il tasso di crescita reale previsto per il triennio 2019-21 è in linea con le proiezioni dei principali istituti internazionali: per il 2020 viene prospettata una crescita intorno allo 0,6 per cento, vicino alla crescita del Pil potenziale secondo la metodologia di calcolo seguita dalla Commissione Europea. Al netto di eventuali shock inattesi, e in un contesto di ripresa dell’economia europea, questi tassi di crescita non sembrano irraggiungibili, richiedendo tassi di crescita trimestrali pari a 0,1 punti di Pil per il terzo e quarto trimestre 2019 e pari a 0,2 per tutti i quattro trimestri 2020. Visti i recenti andamenti esistono rischi anche in quest’area, ma inferiori a quelli presenti in altre aree.

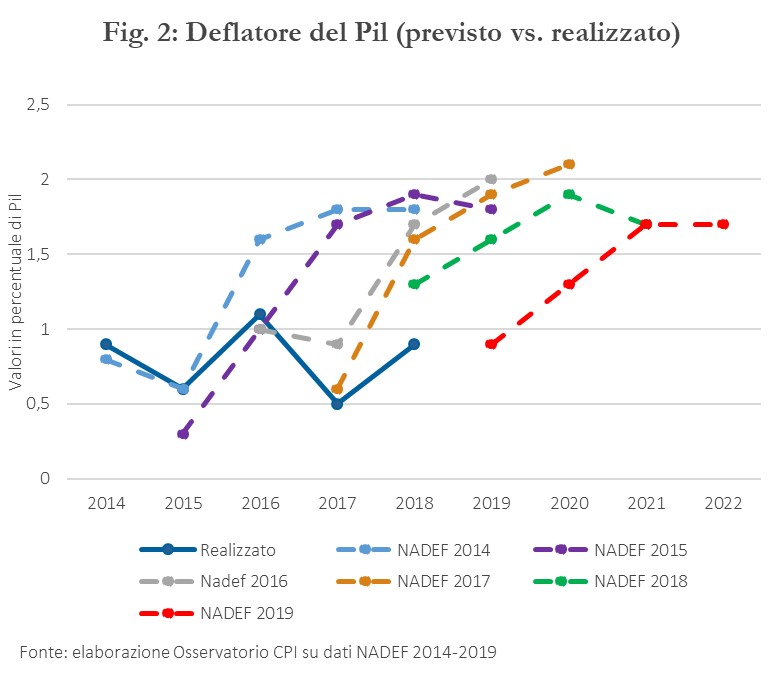

- Un problema più serio esiste invece per l’inflazione (misurata dall’aumento del deflatore del Pil). Più inflazione significa più Pil nominale e quindi una riduzione più rapida del rapporto tra debito pubblico e Pil. Il governo prevede un’inflazione in aumento dallo 0,9 per cento nel 2019 all’1,3 per cento nel 2020 e all’1,7 per cento nel biennio 2021-2022, una cifra che non osserviamo da prima della crisi del 2009. Da notare che negli ultimi anni tutte le NADEF prevedevano un aumento dell’inflazione nel medio termine, aumento regolarmente smentito dai fatti (Figura 2).

- L’inflazione relativamente elevata spiega la sensibile riduzione del differenziale tra tasso di interesse medio sul debito pubblico e tasso di crescita nominale, che diventa negativo nel 2021-22, contribuendo alla riduzione del rapporto debito pubblico/Pil. Anche questa ipotesi è sempre stata fatta negli anni passati ma non si è mai verificata.

Esistono poi elementi di rischio relativi ad alcune ipotesi di finanza pubblica:

- La prima riguarda le privatizzazioni. Queste sono state riportate a un livello molto più basso rispetto ai numeri difficilmente realizzabili del DEF 2019, criticità che avevamo evidenziato in più occasioni. Infatti, dall’1 per cento per il 2019 e dallo 0,3 per il 2020, le stime sono state riviste a zero per quest’anno e a 0,2 l’anno per il triennio 2020-22. Pur auspicando che il programma di privatizzazioni riprenda, i tre anni di mancate entrate da privatizzazioni nel periodo 2017-19 rendono l’aumento previsto perlomeno dubbio.

- L’incertezza principale riguarda le clausole di salvaguardia attraverso aumenti dell’IVA. Da ricordare che da alcuni anni la Commissione Europea azzera le entrate da tali clausole nella previsione degli andamenti di finanza pubblica italiana, vista la loro regolare cancellazione. È allora particolarmente importante capire se il quadro di previsione del governo le includa. Sappiamo che nel 2020 le clausole saranno disattivate, mentre per il 2021 il Ministro Gualtieri ha affermato che è prevista una disattivazione parziale delle clausole pari a circa la metà dell’ammontare totale (14 miliardi), il che lascerebbe in essere clausole per circa 14 miliardi (che resterebbero anche nel 2022).[2] Se queste clausole fossero disattivate in deficit (come spesso accaduto in passato), il deficit nel 2021-22 sarebbe più alto. Ciò detto, bisognerà attendere il Documento Programmatico di Bilancio 2020 (a metà ottobre) per conoscere l’entità precisa delle eventuali clausole di salvaguardia.

Alla luce del già modesto declino previsto dal governo e delle incertezze sopra descritte (cui si aggiungono quelle relative al rendimento di alcune misure, compreso il recupero di entrate da lotta all’evasione), risulta molto incerto che, allo stato attuale, il rapporto debito pubblico/Pil scenda nel triennio.

Riepilogo delle misure e coperture

Sulla base delle scarne indicazioni contenute nella NADEF, si può ricostruire, pur con qualche approssimazione, il quadro della manovra e delle principali misure previste (si veda la Tavola 1). Essenzialmente, la manovra prevede un incremento del deficit nel 2020 di circa lo 0,8 per cento del Pil, dall’1,4 per cento del quadro tendenziale al 2,2 del quadro programmatico. Occorre però ricordare che il deficit tendenziale incluso nel DEF di aprile era più elevato dell’1,4 per cento, ma da allora erano state prese misure che, insieme al calo dei tassi di interesse, avevano comportato risparmi per circa 10 miliardi. Il finanziamento in deficit rispetto al tendenziale di aprile è quindi più contenuto (circa 4 miliardi).

Detto questo, la “manovra”, ossia l’insieme di interventi da finanziare, è di circa 30 miliardi. Oltre alla disattivazione dell’IVA (23 miliardi), la NADEF prevede maggiori utilizzi di risorse per le voci: politiche invariate e Industria 4.0 (0,1 per cento del Pil), riduzione del cuneo fiscale (0,15 per cento), maggiori investimenti (non quantificati ma che dovrebbero ammontare a 0,1 per cento del Pil). Una piccola spesa è anche prevista per maggiori interessi dovuti al maggior deficit.[3] Al di là dei dettagli, nel complesso lo stanziamento di risorse aggiuntivo a quello necessario per sterilizzare l’aumento dell’IVA è pari a meno di 7 miliardi.

La riduzione del cuneo fiscale sul lavoro partirebbe da metà del prossimo anno. Per questo sono previste minori entrate per 0,15 punti percentuali di Pil nel 2020 e 0,3 punti nel 2021. Secondo la stima del MEF, tale riduzione porterà ad un aumento di 0,1 punti annui nel tasso di crescita del Pil per il triennio rispetto allo scenario tendenziale.

Dal lato delle coperture, le componenti principali sono aumenti di entrate dovute a recupero di evasione (7 miliardi), riduzione delle spese fiscale e dei sussidi ambientalmente dannosi (meno di 2 miliardi) e “altre misure” che comprendono la proroga dell’imposta sostitutiva sulla rivalutazione di terreni e partecipazioni (con un gettito una tantum previsto in meno di 2 miliardi). Dalle misure di efficientamento della spesa, si conta di risparmiare meno di 2 miliardi.

|

Tav. 1: Dal deficit tendenziale al deficit programmatico | |||

|

|

|

% del Pil |

milioni di euro |

| A. | Indebitamento netto tendenziale (*) |

1,35 |

24.631 |

| B. | Utilizzo delle risorse |

1,63 |

29.668 |

| – Sterilizzazione Iva |

1,27 |

23.100 | |

| -Politiche invariate e industria 4.0 |

0,10 |

1.825 | |

| -Riduzione del cuneo fiscale |

0,15 |

2.737 | |

| – Maggiori investimenti |

0,05 |

912 | |

| – Maggiori interessi |

0,06 |

1.095 | |

| C. | Coperture |

0,80 |

14.596 |

| -Efficientamento spesa pubblica |

0,10 |

1.825 | |

| -Contrasto evasione |

0,40 |

7.298 | |

| -Riduzione spese fiscali e sussidi dannosi per l’ambiente |

0,10 |

1.825 | |

| -Altre misure fiscali |

0,10 |

1.825 | |

| =A+B-C | Indebitamento netto programmatico (*) |

2,18 |

39.703 |

| (*) il dato approssimato al secondo decimale è a pag. 60 della NADEF | |||

| Nota: eventuali discrepanze nell’ultima colonna tra i totali A, B e C e la somma delle sottovoci sono dovute ad arrotondamenti e al passaggio da percentuale di Pil a milioni di euro. | |||

| Fonte: elaborazione Osservatorio CPI su dati NADEF 2019 |

Cosa succede alla pressione fiscale?

La pressione fiscale dovrebbe salire nel 2019 al 41,9 per cento dal 41,8 del 2018 essenzialmente in virtù del recupero di base imponibile dovuto all’entrata in vigore della fatturazione elettronica. Per il 2020 la NADEF non fornisce stime, ma si può presumere che vi sarà un aumento se avrà successo la strategia del governo di ridurre l’evasione di ben 7 miliardi di euro, sostanzialmente – così sembra – attraverso un maggiore ricorso a transazioni tracciabili. Si può però dubitare che una politica di meri incentivi/disincentivi all’uso di strumenti di pagamento tracciabili (in sé utile) possa produrre un risultato tanto significativo. Al riguardo, va considerato che il fisco ha accesso solo alla consistenza dei conti correnti a fine anno e non alle singole transazioni.

Coerenza con le regole UE

Per quanto riguarda il rispetto delle regole europee, lo stesso governo dichiara che la “regola del debito non sarebbe soddisfatta in nessuna delle sue configurazioni, ma la riduzione del rapporto debito/Pil nel 2022 rispetto all’anno precedente sarebbe significativa, 2,2 punti percentuali”. Ciò significa che il governo spera in un giudizio benevolo della Commissione circa quei fattori qualitativi, come la distanza dall’obiettivo di medio termine (OMT), l’andamento del deficit strutturale e “altri fattori rilevanti”, che vengono considerati prima di avviare una procedura d’infrazione.[4]

Esiste anche incertezza sulla stima dell’output gap – ossia la differenza fra il Pil effettivo dell’economia e quello potenziale – che per il governo è più negativo che per la Commissione Europea.[5] Il governo stima un output gap di -1,82 nel 2019 (a significare che l’output effettivo è notevolmente inferiore al potenziale), mentre per la Commissione l’output gap dell’Italia sarebbe abbastanza vicino allo zero.[6] La stima dell’output gap serve, assieme ad altri parametri, a stabilire la velocità di avvicinamento all’OMT richiesta per rispettare un’altra regola europea (quella appunto di avvicinamento all’OMT, rilevante nel cosiddetto braccio preventivo delle regole europee) basandosi su una “matrice di convergenza” riprodotta nella Tavola 2.[7] Secondo la Commissione saremmo quindi inquadrabili nella casella di “tempi normali” con debito superiore al 60 per cento del Pil, per cui l’aggiustamento richiesto sarebbe superiore allo 0,5. Secondo il governo, invece, saremmo in “tempi negativi”, con un tasso di crescita previsto per il 2020 (0,6 per cento) superiore a quello potenziale; in questa condizione, l’aggiustamento richiesto sarebbe pari allo 0,5. In realtà, neanche usando l’output gap delle nostre autorità questa regola sarebbe rispettata, dato che la NADEF prevede un lieve peggioramento dell’indebitamento netto strutturale per il 2020 (-0,1 per cento), il che porterebbe la deviazione a 0,6 per cento. Anche nei due anni successivi la regola non sarebbe rispettata dato che vengono preventivati miglioramenti di solo 0,2 punti all’anno.

Il governo spera però di ottenere dalla Commissione una flessibilità di 0,2 punti per il 2020 per misure per il dissesto idrogeologico, il che ridurrebbe la deviazione a 0,4 (0,6-0,2), appena al di sotto del limite dello 0,5, consentendo di evitare che il giudizio sia quello di una “deviazione significativa”.[8] L’esito resta incerto: è possibile che la Commissione richieda comunque una piccola revisione dei conti anche in virtù delle fragili previsioni sul recupero dell’evasione. L’eventuale apertura di una procedura d’infrazione è però comunque improbabile che inizi prima della primavera del 2020, quando risulteranno disponibili i dati consuntivi per il 2019.

|

Tav. 2: Matrice di convergenza sull’aggiustamento annuale richiesto verso l’OMT | |||

|

|

Aggiustamento annuo richiesto (% di Pil) | ||

|

Condizione |

Debito ≤ 60% e basso |

Debito > 60% o elevato | |

| Tempi eccezionalmente negativi |

crescita reale < 0 |

nessun aggiustamento |

nessun aggiustamento |

| Tempi molto negativi |

-4 < output gap < -3 |

0 |

0,25 |

| Tempi negativi |

-3 < output gap < -1,5 |

0 se crescita inferiore al potenziale |

0,25 se crescita inferiore al potenziale |

| Tempi normali |

-1,5 < output gap < 1,5 |

0,5 |

> 0,5 |

| Tempi positivi |

output gap > 1,5 |

> 0,5 se crescita inferiore al potenziale |

> 0,75 se crescita inferiore al potenziale |

| Fonte: traduzione non letterale della tavola contenuta nel Vade Mecum on the Stability & Growth Pact 2019, p. 17. |

[1] L’avanzo primario è il saldo tra entrate dello stato e spese al netto degli interessi sul debito: maggiore questo avanzo, maggiori le capacità di pagare gli interessi e avviare una solida discesa del rapporto debito pubblico/Pil.

[2] Nella trasmissione televisiva Piazza Pulita del 3 Ottobre 2019 è stato detto che: “Noi disinneschiamo questa del 2020, abbiamo dimezzato quella dell’anno prossimo (2021, ndr) e la vogliamo eliminare completamente l’anno prossimo, naturalmente” e alla domanda del conduttore “Quindi sono 14 l’anno prossimo?” il Ministro ha risposto “Circa” (https://www.la7.it/piazzapulita/video/gualtieri-su-clausole-iva-disinneschiamo-quella-del-2020-e-dimezziamo-quella-dellanno-prossimo-03-10-2019-285467).

[3] Tra lo scenario tendenziale e quello programmatico si registra un aumento delle spese per interessi pari allo 0,1 per cento del Pil, probabilmente dovuto ad un’approssimazione per eccesso.

[4] Per il triennio 2020-2022, l’OMT è stato portato a un “avanzo strutturale pari a 0,5 per cento di Pil”, cioè si chiede di non fare deficit.

[5] L’output gap è un indicatore che sintetizza la posizione ciclica di un paese ed è calcolato come differenza tra Pil reale e Pil potenziale, in percentuale di quest’ultimo. Il Pil potenziale non è un dato misurabile ma è basato su una stima, che potrebbe differire a seconda delle assunzioni di base, per esempio ipotesi di diversi scenari e orizzonti temporali di riferimento, diverse valutazioni di parametri per la scomposizione trend/ciclo del tasso di disoccupazione e produttività totale dei fattori.

[6] Lo Staff Working Document della Commissione al Consiglio del 3 luglio 2019 prevede un output gap di -0,3 nel 2019 e di -0,1 nel 2020 a fronte di un aggiustamento strutturale dello 0,6 nel 2019 e nel 2020. Per gli stessi anni, la NADEF prevede invece un output gap di -1,82 e -1,74 punti.

[7] La matrice indica alcuni parametri che servono per definire l’aggiustamento annuale richiesto (l’output gap, la crescita reale, il livello del rapporto debito pubblico/Pil e un indicatore di sostenibilità finanziaria). Oltre a questi, si devono considerare le tre clausole di flessibilità per riforme strutturali, per investimenti e per eventi economici avversi, che consentono deviazioni temporanee dalla velocità di avvicinamento. Se l’output gap è maggiore di -1,5 (cioè Pil potenziale e reale sono vicini) la matrice prevede una velocità di aggiustamento più forte; viceversa se l’output gap è minore di -1,5 (cioè Pil potenziale e reale sono distanti) è previsto un rientro verso l’OMT più graduale, cioè si concede più flessibilità.

[8] La spiegazione dettagliata sulla flessibilità deriva dalla Tavola III.5 e Tavola III.6 della NADEF (pag. 60). Per il 2020 l’aggiustamento richiesto sulla base delle condizioni cicliche e del livello del debito in percentuale di Pil è pari a 0,5, da cui si devono sottrarre 0,2 di flessibilità accordata per il dissesto idrogeologico e rete viaria. Si arriva quindi a una variazione annuale del saldo strutturale richiesta di 0,3 punti, ma considerando la leggera espansione prevista, il saldo strutturale peggiora di 0,14. Alla fine, la deviazione del saldo strutturale dalla variazione annua richiesta risulta di 0,44, appena al di sotto del limite di 0,5.